¡Probar gratis!

Prueba Personio durante 14 días gratis sin compromiso.

Prueba Personio durante 14 días gratis sin compromiso!Últimos artículos

Nuevo impuesto en las nóminas: MEI 2024

Desde la reforma laboral de 2023, los trabajadores han experimentado una reducción en su nómina a través del Mecanismo de Equidad Intergeneracional (MEI). Este nuevo impuesto está destinado a recaudar fondos para pagar las pensiones y se incrementa de manera progresiva hasta 2029, para luego mantenerse fijo hasta 2050.

Por eso, en 2024 se implementa una nueva subida que tiene un impacto directo en la nómina de los asalariados y que es asumida tanto por los trabajadores como por la empresa. Además, también afecta a los autónomos que trabajan por cuenta propia. En este artículo te contamos todos los detalles sobre cómo se aplica este nuevo impuesto en las nóminas, qué cambios conlleva y hasta cuándo estará vigente.

¿Qué es el MEI?

El Mecanismo de Equidad Intergeneracional, conocido por sus siglas como MEI, se trata de un impuesto que entró en vigor en el año 2023. Esta contribución, incluida en la Ley 21/2021, de 28 de diciembre, tiene por objetivo principal recaudar hasta 130.000 millones para afrontar el gasto de las pensiones. Esta decisión viene motivada en gran medida por el elevado coste que se prevé tendrá la jubilación de las personas que nacieron durante el baby boom.

Se trata de un tipo de impuesto progresivo que aumenta de forma porcentual cada año y que afecta tanto a las empresas, como a los trabajadores por cuenta ajena y a los autónomos.

¿Cómo se aplica este nuevo impuesto en las nóminas?

Desde el 2023, el MEI supone un gravamen que va del 0,6% en 2023 al 1,20% hasta 2050. Cada año se actualiza y se incrementa un 0,1% anual excepto a partir del 2029 que se mantiene en 1,20%.

En el caso de los asalariados, esta cotización se comparte entre la empresa y los empleados, siendo la parte contratante la que asume la mayor carga. Sin embargo, los autónomos tienen que abonar este impuesto de forma íntegra en su cotización a la Seguridad Social.

En esta tabla vemos cómo se aplicaría este nuevo impuesto en los salarios y las contribuciones:

AÑO | IMPUESTO TOTAL | EMPRESA | TRABAJADOR/A |

2023 | 0,60% | 0,50% | 0,10% |

2024 | 0,70% | 0,58% | 0,12% |

2025 | 0,80% | 0,67% | 0,13% |

2026 | 0,90% | 0,75% | 0,15% |

2027 | 1% | 0,83% | 0,17% |

2028 | 1,10% | 0,92% | 0,18% |

2029 | 1,20% | 1% | 0,2% |

Como vemos, la cuantía que el trabajador debe abonar experimentará una subida hasta 2029 de entre entre el 1% y el 2% respecto al valor del año anterior de forma alterna. Es decir, si en 2024 aumenta un 2% respecto a 2023, al año siguiente subirá un 1%, al próximo un 2% y así sucesivamente.

¿Cómo queda la nómina en 2024?

Como refleja la tabla anterior, el MEI 2024 supone un impuesto del 0,70% sobre la nómina; el 58% es abonado por la empresa y el 0,12% por el empleado. De esta forma, si por ejemplo un empleado tiene un sueldo bruto de 2.000 euros mensuales, tendrá que pagar cada mes 2,4 euros por este impuesto y la empresa 11,6 euros.

Por lo tanto, y en la práctica, supondría que su salario se reduciría 28,80 euros anuales en 2024, a lo que habría que sumar el resto de contribuciones.

Por su parte, los autónomos asumen este pago por completo en su cuota mensual. En ella, además de tener en cuenta otros gastos como los relativos a las contingencias comunes, las contingencias profesionales, el cese de actividad o la formación profesional, se añade el MEI. Este cálculo para los autónomos puede hacerse a través de la calculadora de cuotas de la Seguridad Social.

¿A qué trabajadores afecta el impuesto MEI?

El MEI tiene un impacto tanto para las empresas, como para cualquier trabajador que esté dado de alta en la Seguridad Social y lleve a cabo su actividad por cuenta ajena o por cuenta propia. Todo ello sin importar la cuantía de sus ingresos. Por lo tanto, este impuesto es asumido por:

Empleados que trabajan en el sector privado y público

Empresas: pymes y grandes compañías

Autónomos o freelance

Los autónomos, además, deben pagar la parte correspondiente cuando tengan empleados a su cargo. En el caso de las personas asalariadas, es importante señalar que este nuevo impuesto se aplica tanto si cuentan con un contrato indefinido como temporal.

Sin embargo, hay algunas excepciones, ya que las personas que estén dadas de alta en la Seguridad Social, pero que no tengan obligación de cotizar para cubrir la pensión de jubilación, están exentas de este pago. De esta forma y según aclaran desde la Tesorería General de la Seguridad Social quedan excluidos:

Los trabajadores que cotizan únicamente por incapacidad temporal derivada de contingencias comunes, profesionales y cotización por solidaridad

Trabajadores que coticen sólo por contingencias profesionales

Trabajadores que realicen programas de formación

Trabajadores que desarrollen prácticas académicas

Vigencia del mecanismo de equidad intergeneracional

Como veíamos anteriormente, este nuevo impuesto MEI está previsto que permanezca vigente desde el año 2023 hasta el 2050. Anualmente se producirá un incremento del 0,1% hasta el 2029, pero a partir de ese año se establecerá una contribución fija del 1,20%.

La previsión es que se puedan recaudar en torno a 40.000 millones de euros hasta el 2032 que irán a parar al Fondo de Reserva de la Seguridad Social. Por eso, desde ese año se revisará de forma trienal si se deben tomar medidas adicionales como incrementarlo, reducirlo o, si se estima necesario, eliminarlo. Todo ello, según la sostenibilidad financiera y el estado del sistema de pensiones.

¿Cómo reflejar el MEI correctamente en la nómina?

El impuesto MEI se refleja en la nómina mensual en el apartado de deducciones, como aportación a las cotizaciones de la Seguridad Social. Es decir, aparece junto a otro tipo de contribuciones como son las retenciones del IRPF, del desempleo o de las contingencias comunes, entre otras. De esta forma, los empleados pueden ver de forma mensual la cuantía que corresponde a este impuesto.

Para calcular el MEI tan sólo es necesario dividir el valor total del impuesto por 100 y multiplicar el resultado por la base de cotización de contingencias comunes. Pongamos como ejemplo una base de 2.500 euros y el MEI de 2024 (0,70%). Al dividir el MEI entre 100, nos da 0,007. A continuación, multiplicamos el resultado por 2.500 euros y obtenemos una contribución de 17.5 euros que deben descontarse del salario.

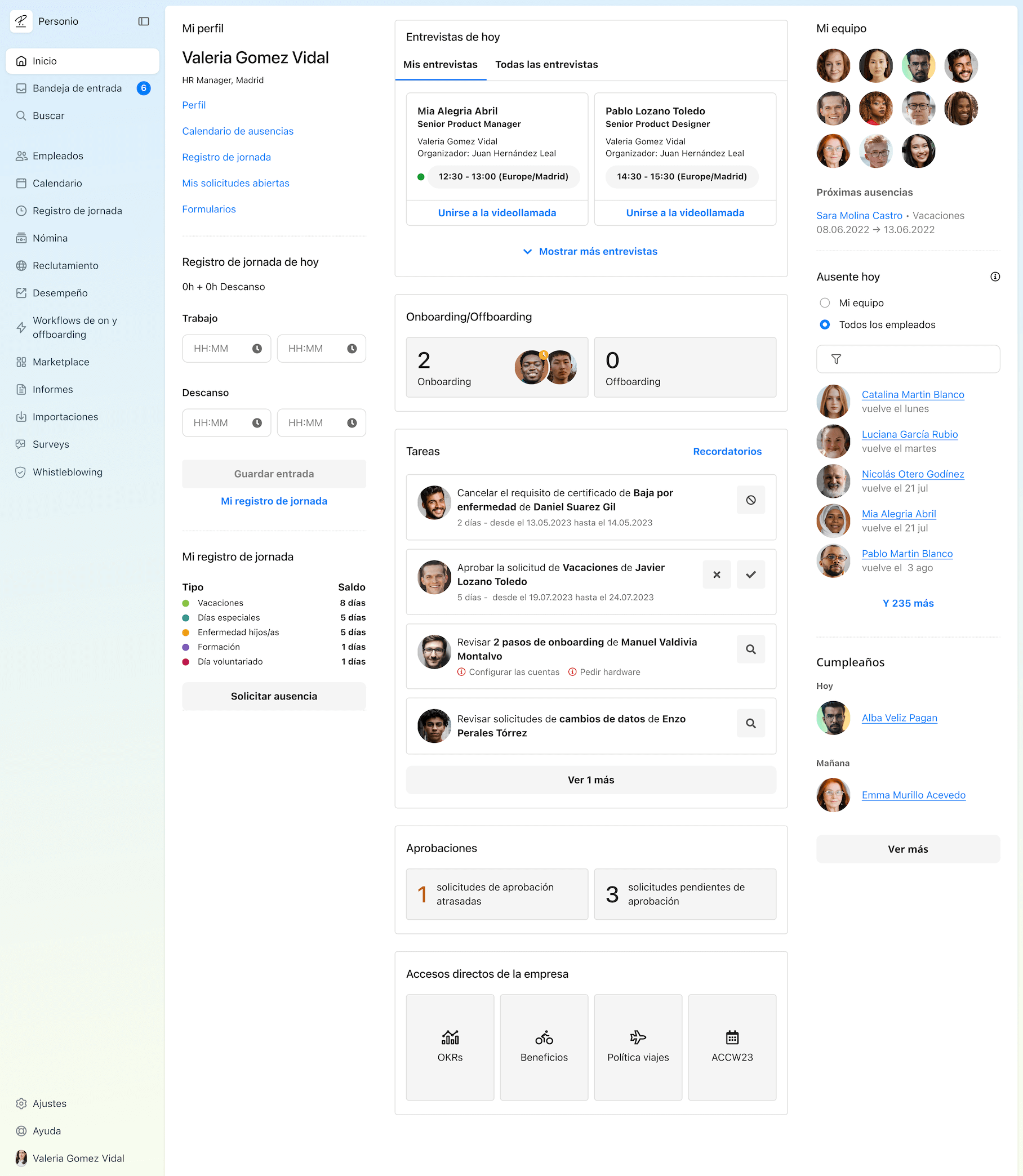

Para simplificar la gestión de los pagos a los empleados, resulta de gran ayuda utilizar herramientas como un software de gestión de nóminas. Gracias a esta funcionalidad, todos los datos relativos al salario de cada empleado se actualizan de forma automática. De esta manera, el departamento de RR. HH. puede revisar las nóminas y aprobarlas en pocos segundos.

Así, se evitan incidencias que puedan retrasar los pagos o alargar este proceso. Además, con un software como el de Personio, los empleados pueden recibir y visualizar sus nóminas cada mes desde su apartado de documentos, facilitando la comunicación y la transparencia en la organización.

Si quieres ver esta y otras funcionalidades con las que mejorar los procesos de RR. HH. puedes probar nuestra plataforma gratis durante 14 días, sin necesidad de introducir tus datos bancarios.