Últimos artículos

Cotizaciones a la Seguridad Social: ¿cuáles son las bases y tipos actuales?

Todas las empresas tienen varias obligaciones cuando contratan a un trabajador, y una de ellas es pagar las cuotas correspondientes de cotizaciones a la Seguridad Social, las cuales darán derecho a los empleados a una serie de prestaciones, como son el desempleo o la baja por enfermedad. Las cotizaciones a la Seguridad Social son un aspecto que hay que tener en cuenta al calcular una nómina, por lo que el Departamento de Recursos Humanos de cualquier empresa debe estar familiarizado con lo que establece la ley, conocer los diferentes tipos y bases y saber por qué es tan importante realizar el pago de esta cuota.

Puntos claves

Las cotizaciones a la Seguridad Social sirven para garantizar a los trabajadores el derecho a recibir diferentes tipos de prestaciones.

Existen diferentes grupos de cotización, asociados a categorías profesionales distintas, y cada uno de ellos tiene un importe mínimo y un importe máximo.

Hay varios tipos de cotizaciones: las contingencias comunes, el desempleo, la formación profesional y el Fondo de Garantía Salarial.

En caso de no pagar las cuotas correspondientes dentro del plazo establecido, las empresas deberán pagar un recargo al abonar los seguros sociales.

Es posible agilizar la gestión de las cotizaciones mediante un software especializado como Personio.

Índice

- 1¿Qué son las bases de cotizaciones de la Seguridad Social?

- 2¿Cuál es la finalidad de las cotizaciones a la Seguridad Social?

- 3¿Qué tipos de cotizaciones existen?

- 4¿Qué aspectos se computan en las bases de cotización?

- 5¿Qué pasa si no se pagan las cotizaciones a la Seguridad Social a tiempo?

- 6¿Cómo puede ayudarte el software de Personio en la gestión de las cotizaciones?

- 7Preguntas frecuentes

¿Qué son las bases de cotizaciones de la Seguridad Social?

El concepto “bases de cotizaciones a la Seguridad Social” hace referencia a una serie de aportaciones que las empresas y sus trabajadores deben realizar de forma obligatoria para poder llevar a cabo una actividad laboral. Esta cotización está formada por dos partes diferentes: una aportación por parte de la empresa y otra por parte del trabajador. Esta obligación tiene lugar desde que empieza la relación profesional entre la organización y el empleado, y se mantiene durante todo el tiempo durante el cual dicho trabajador lleva a cabo su actividad laboral.

Dentro de esta base se incluye un porcentaje que se abona a la Seguridad Social. Estas cotizaciones proporcionan una serie de derechos a los trabajadores, como son, por ejemplo, la prestación por desempleo, la baja en caso de enfermedad o accidente laboral o el acceso a las pensiones.

Existen diferentes grupos de cotización, y la cantidad y los límites de las bases dependen de la categoría profesional de cada trabajador. Por otro lado, el importe mínimo aumenta cuando se incrementa el salario mínimo interprofesional.

Los diferentes grupos de cotización, las categorías profesionales a las que corresponden y los importes de la base mínima y máxima para 2023 de cada grupo vienen establecidos en la Orden PCM/74/2023.

Los grupos de cotización tienen asignado un importe de base mínima y de base máxima. Es importante remarcar que, si el sueldo de un trabajador es más elevado que el importe de la base de cotización máxima del grupo correspondiente, esta persona cotizará para la base máxima establecida.

Descarga: Guía ficha personal de un trabajador

Contar con fichas personales completas y actualizadas permitirá a los responsables de equipo consultar esta información de manera ágil y en cualquier momento.

Descarga¿Cuál es la finalidad de las cotizaciones a la Seguridad Social?

Tal como se ha mencionado previamente, la finalidad principal de las cotizaciones es garantizar una serie de derechos y prestaciones a los empleados de la empresa, como son, entre otros:

el derecho a la asistencia sanitaria

la prestación por incapacidad temporal

la prestación por riesgo durante el embarazo

la prestación por incapacidad permanente

la jubilación

la pensión de viudedad

la prestación temporal de viudedad

la pensión de orfandad

la pensión en favor de familiares

las prestaciones por desempleo

Estas son solamente algunas de las prestaciones a las cuales los trabajadores tienen derecho al cotizar. Por lo tanto, es imprescindible que las empresas lleven a cabo los trámites correspondientes y que tengan en cuenta el importe de los seguros sociales al calcular el coste de los trabajadores para la empresa. Si así lo desean, las empresas pueden solicitar un Informe de Datos de Cotización (IDC), un documento que les permitirá consultar qué datos tiene la Seguridad Social en cuanto a las cotizaciones de los empleados de la organización.

¿Qué tipos de cotizaciones existen?

Existen diferentes tipos de cotización o, dicho de otro modo, diferentes cantidades o porcentajes que se restan del salario bruto de los trabajadores que tienen finalidades distintas. Actualmente, estos son los tipos de cotización que se aplican a las nóminas de los trabajadores en régimen general:

Contingencias comunes. La empresa paga un 23,60 % de la base de cotización, mientras que el trabajador paga un 4,70 %. El total, por lo tanto, es del 28,30 %. Este importe se destina a pagar diferentes tipos de permisos retribuidos de los trabajadores, así como otros beneficios relacionados con la Seguridad Social, como la asistencia médica o la pensión de jubilación.

Desempleo. La empresa aporta un 5,50 % de la base de cotización y, el trabajador, un 1,55 %, por lo que el total es de 7,05 %. Es importante saber que este porcentaje será algo más elevado en el caso de ciertos contratos de duración determinada. Tal como su nombre indica, este importe va destinado al pago de las prestaciones por desempleo.

Formación profesional. La aportación de la empresa es de un 0,60 % y la del trabajador es del 0,10 %, por lo que el total es de 0,70 %. Se destina este importe a la financiación de diferentes cursos impartidos por la Seguridad Social.

Fondo de Garantía Salarial o FOGASA. La empresa paga un 0,20 % y no hay aportación por parte del trabajador. Se destina el importe al pago de los salarios y las indemnizaciones de los empleados que estaban pendientes en el momento en el que la empresa donde trabajaban ha sido declarada insolvente o en procedimiento concursal.

Por lo tanto, el porcentaje total es del 36,25 % de la base de cotización, lo cual se divide en un 29,90 % que paga la organización y un 6,35 % que aporta el empleado. Este importe se deduce del sueldo bruto al calcular la nómina. También es importante mencionar que, a partir de este año 2023, hay que tener en cuenta el Mecanismo de Equidad Intergeneracional (MEI). Se trata de un nuevo impuesto que supone un aumento en el porcentaje de las cotizaciones por contingencias comunes.

¿Qué aspectos se computan en las bases de cotización?

A continuación se especifican los aspectos que se computan en las bases de cotización, y también se mencionan aquellos que no se contemplan al calcular este importe.

Aspectos que se computan en las bases de cotización

Para poder calcular la base de cotización de un trabajador, es necesario tomar como punto de partida su salario bruto. Esta base incluye las horas extraordinarias que haya realizado, las pagas o gratificaciones extraordinarias prorrateadas y, cuando sea aplicable, las vacaciones retribuidas que la persona en cuestión no haya disfrutado.

Aspectos que no se computan en las bases de cotización

Por otro lado, en las cotizaciones a la Seguridad Social no se computan aspectos como las dietas, los gastos relacionados con el transporte o la formación profesional que vaya a cargo de la compañía.

Tal como ya se ha comentado, es necesario tener en cuenta los límites establecidos por la ley en cuanto al importe mínimo y máximo de estas bases de cotización.

¿Qué pasa si no se pagan las cotizaciones a la Seguridad Social a tiempo?

Como ya se ha mencionado, todos los empleados que trabajan para una empresa tienen la obligación de cotizar y, por lo tanto, la organización debe realizar el pago de la cuota correspondiente en el plazo establecido.

Si una empresa no paga estas cuotas a la Seguridad Social antes de que termine el plazo establecido por la ley, el trabajador no perderá el derecho a recibir las prestaciones, pero la organización deberá pagar un recargo. Este recargo será del 10 % en caso de pagar el importe en un plazo de un mes tras el vencimiento, o de un 20 % si se pagan las cuotas en un plazo de dos meses. Finalizado este periodo, si la empresa aún no ha abonado el importe correspondiente, el recargo aumentará.

Simplifica Tareas en Nóminas

Prepara tus nóminas de forma más eficiente. Permite a los empleados cambiar sus datos por sí mismos, con aprobación posterior de RR.HH. Transfiere horas extra y bonus automaticamente al sistema de nóminas.

Mejora tu sistema de nóminas¿Cómo puede ayudarte el software de Personio en la gestión de las cotizaciones?

La gestión de nóminas implica una serie de procesos, y este documento debe contemplar diferentes aspectos, como son el sueldo base, los complementos salariales, la retención del IRPF o los diferentes tipos de cotizaciones que se han mencionado previamente. Calcular una nómina, por lo tanto, es un proceso complejo y que debe llevarse a cabo de forma precisa para evitar posibles errores que podrían suponer problemas o sanciones.

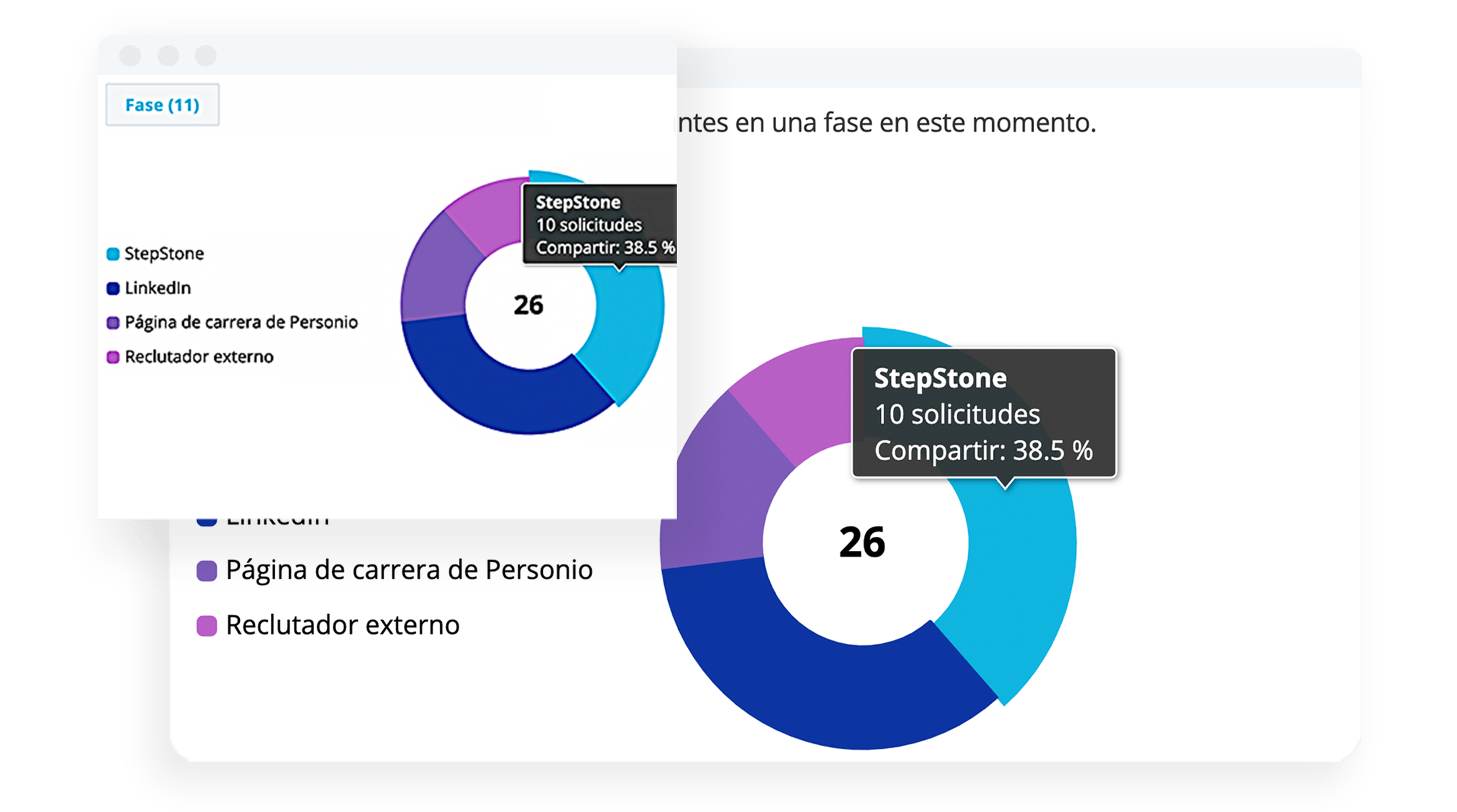

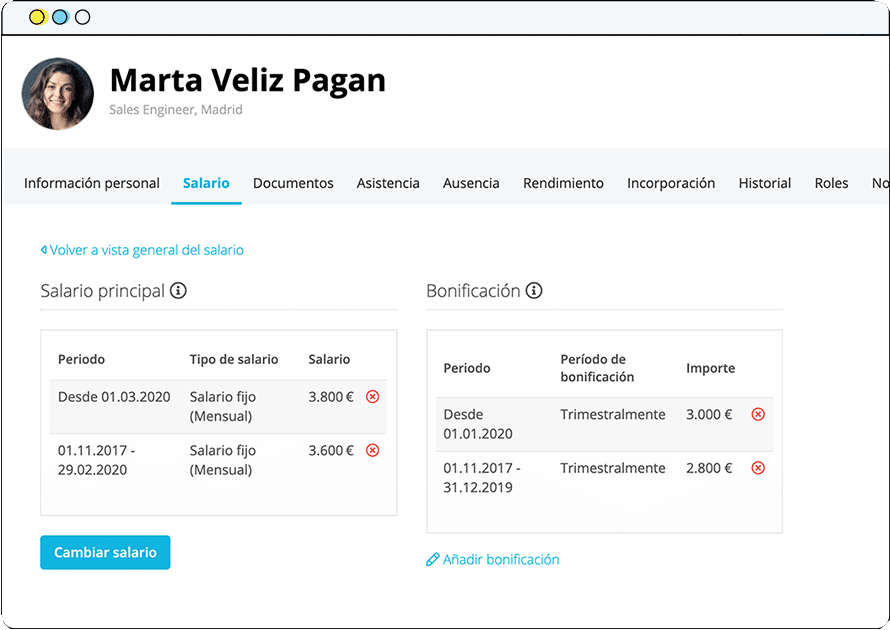

Contar con un software especializado en tareas de Recursos Humanos como Personio puede ayudar a las empresas a agilizar la preparación de nóminas, así como diferentes procesos relacionados con esta tarea.

En primer lugar, esta herramienta te permite transferir los diferentes datos salariales de cada trabajador a una nómina preliminar, de modo que, posteriormente, solo tengas que revisar el documento y confirmar dichos datos. En caso de que recientemente se haya realizado algún cambio en alguno de los datos de un trabajador, el programa destacará dicha información, lo cual servirá como aviso de que esos datos deben revisarse.

Personio también te permite transferir información relacionada con la jornada laboral de los trabajadores o las horas extraordinarias de manera automática, algo que resulta de gran utilidad en el caso de aquellos trabajadores cuyo salario se calcula por horas.

Además, la información quedará almacenada, por lo que podrás consultarla en todo momento. Finalmente, cuando ya se hayan calculado y completado las nóminas, los trabajadores de la empresa podrán descargar dicho documento de forma rápida y sencilla.

Preguntas frecuentes

¿Cómo ver las cotizaciones de la Seguridad Social?

Los trabajadores pueden consultar qué base de cotización tienen en el momento actual en su nómina, donde se incluyen los diferentes conceptos juntamente con sus porcentajes e importes. En caso de querer saber el total de días que tienen cotizados, es posible consultar un documento conocido como “informe de vida laboral”, que puede solicitarse de diferentes formas: por Internet, por teléfono o de manera presencial en una oficina de la Seguridad Social.

¿Cuánto es el máximo de cotización a la Seguridad Social?

Existen una serie de grupos de cotización, cada uno de los cuales tiene asociada una categoría profesional. Cada uno de estos grupos tiene un importe mínimo y un importe máximo. Actualmente, la base de cotización máxima es de 4.495,50 €. Es importante mencionar que esta será la base de cotización que tendrán aquellos empleados cuyo salario bruto sea superior a este importe.

¿Cuáles son las cotizaciones sociales?

Los diferentes tipos de cotización, o los diferentes conceptos que forman parte de las cotizaciones a la Seguridad Social, son: las contingencias comunes, el desempleo, la formación profesional y el Fondo de Garantía Salarial, conocido también como FOGASA.

Exclusión de responsabilidad

El contenido facilitado a través de nuestro sitio web (incluido el de carácter jurídico) solo pretende proporcionar información general no vinculante y no constituye en modo alguno un asesoramiento legal. La información presentada no sustituye ni pretende sustituir el asesoramiento legal de, por ejemplo, un abogado que aborde tu situación específica. A este respecto, queda excluida cualquier responsabilidad o garantía por la vigencia, la exactitud y la integridad de la información proporcionada.